| Максим Иванов Автор статьи Практикующий юрист с 1990 года |

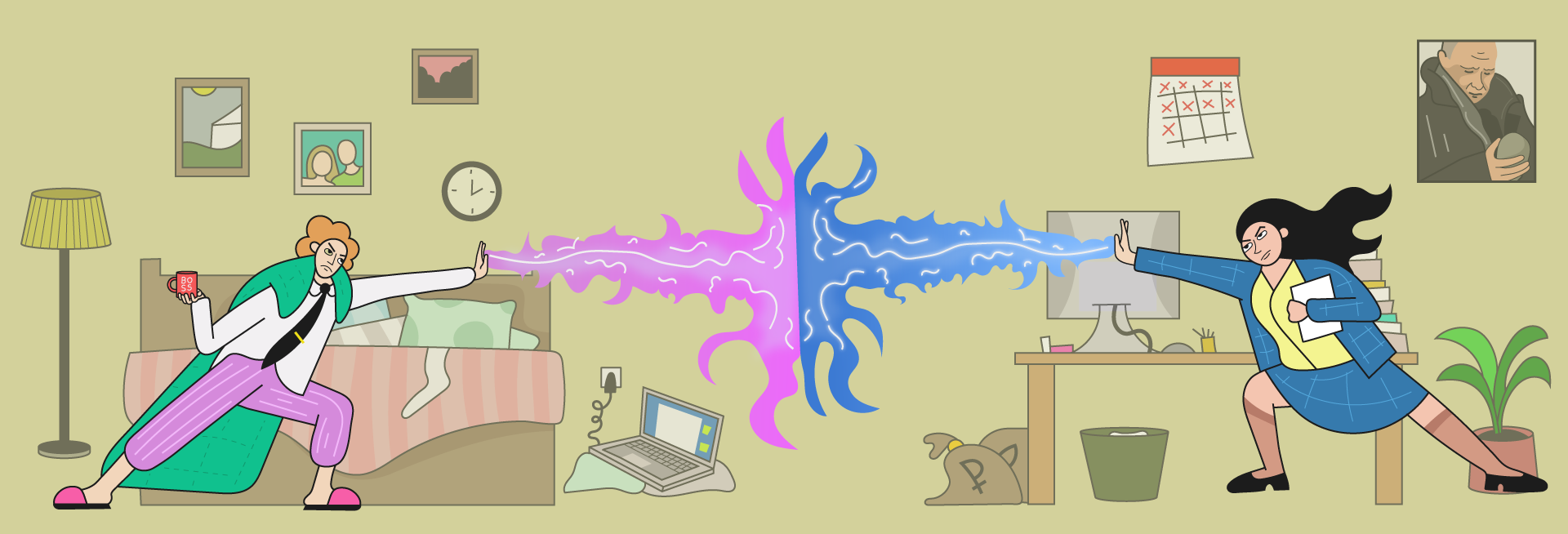

Если мама пророчит вам старость без пенсии, а кровать уже стала рабочим столом и переговоркой, то скорее всего вы — фрилансер. Тот самый счастливчик, который работает без трудового договора и не ходит в офис.

При этом фрилансерам тоже надо платить налоги, как и другим смертным. По закону налогами облагаются все полученные деньги, кроме пособий, пенсий, алиментов, премий и других доходов, перечисленных в Налоговом кодексе

Если вы хотите работать открыто и спать спокойно, то выберите один из описанных нами вариантов работы. И успокойте маму, пенсия вам тоже полагается.

Вариант для очень самостоятельных: подаем декларацию

Раз в полгода вы рисуете иллюстрации для сайта, получая за это пару тысяч рублей? Удивите налоговую своей добропорядочностью — сдайте декларацию 3-НДФЛ.

Сделать это можно на сайте госуслуг, если есть электронная подпись. Или можете скачать готовую форму с сайта ФНС , заполнить и отправить ее в налоговую заказным письмом с описью вложения. Готово, теперь вы сможете получать налоговые вычеты и будущую пенсию!

Кстати, дабы фрилансеры “вышли из тени” Правительство РФ одобрило будущий эксперимент по снижению налогов для самозанятых граждан. Это как раз те физические лица, кто работает не до трудовому договору и без наемных сотрудников. С 1 января 2019 года жители Москвы, Московской, Калужской областей, Республики Татарстан смогут платить налоги через приложение “Мой налог”, в нем же можно будет и зарегистрироваться в качестве “самозанятого гражданина”. Налоговая ставка для этих счастливчиков составит всего 4% при работе с физлицами и 6% с юрлицами. И главное — абсолютно все можно будет делать онлайн, без посещения ФНС.

Если всё это по-прежнему кажется слишком сложным и напрягающим, вам подойдут другие варианты уплаты налогов.

Вариант два: заключаем договор с заказчиком

Этот способ проще и удобнее, но и у него есть свои минусы. Судите сами: вы прописываете в договоре всё до мельчайших подробностей, выполняете работу и получаете деньги. Договор становится для вас гарантом оплаты, и если что, именно он поможет защитить ваши права в суде. Мы уже писали о таких договорах и о том, чем они отличаются от трудовых.

Заключение договора — идеальный вариант для тех, кто не хочет общаться с налоговой. За вас всё заплатит заказчик как налоговый агент. При этом неважно, будет ли он юридическим или физическим лицом.

Имейте в виду, крупные компании не любят заморачиваться с фрилансерами физическими лицами и платить налоги за тех, кто работает на них “раз в пятилетку”. Будьте готовы и к тому, что оплата вашей работы по договору будет ниже, чем средняя цена на рынке. Все потому что заказчик заранее вычтет из вознаграждения те налоги и взносы, которые ему придется за вас внести.

Если хотите зарабатывать много, да еще и сотрудничать с крупными компаниями — оформляйте ИП.

Вариант три: оформляем ИП

Это быстро и стоит всего 800 рублей. Но надо ли?

Начнем с хорошего — заказчики обожают ИП, доверяют им, больше платят, готовы поручить крупные и крутые проекты. Но при этом ИП всё делают сами: платят налоги и взносы, ведут отчетность, заключают договоры, подают декларации. Размер налогов и взносов для ИП зависит от выбранной системы налогообложения.

Самый простой вариант для фрилансера — упрощенка (УСН). Существует два варианта: 6% от доходов и 15% от доходов минус расходы. Если вы шьете одежду и несёте огромные расходы на ткани и фурнитуру — выбирайте второй вариант. Тогда налог придется платить не со всей прибыли, а только 15% от дохода минус ваши расходы. Заработали 100 000 рублей, но из них 80 000 потратили на ткани и фурнитуру? Получается, что по УСН 15% налог заплатим только с “чистых” 20 000 рублей. Путем нехитрых вычислений получаем налог 3 000 рублей.

Если же вы занимаетесь копирайтингом, и все текущие расходы — это плата за интернет и корм для вашей мурлыкающей музы, то выбирайте УСН 6%. От 100 000 заработанных рублей нужно будет заплатить 6% налогов. При этом расходы тут уже не учитываются, важен именно размер дохода.

Налоговый период для УСН — календарный год, но законом установлена обязанность платить налог частями (авансовые платежи). Они вносятся поквартально:

не позднее 25-го апреля за первый квартал,

не позднее 25-го июля за полугодие,

не позднее 25-го октября за девять месяцев.

Годовая декларация подается до 30 апреля следующего года. Декларацию нужно подать по месту жительства ИП.

Что касается страховых взносов, то если вы работаете без наемных сотрудников, сдавать отчетность в ПФР и ФФОМС вообще не придется. Достаточно будет заплатить фиксированную сумму раз в год, квартал или месяц. Сделать это проще всего онлайн, через сервис “Заплати налог” на сайте налоговой. В 2018 сумма взносов для ИП без наемных сотрудников и с доходом до 300 000 рублей в год составляет 32 385 рублей, из них 26 545 рублей на пенсионное страхование и 5840 рублей на медицинское. Заплатить страховые взносы нужно до 31 декабря, но платить раз в месяц или в квартал приятнее, ведь не надо платить всю сумму сразу.

Если общий размер доходов оказался больше 300 000 рублей, по пенсионным взносам придется доначислить еще 1% с суммы дохода больше 300 000 рублей.

Приятная новость для тех, кто выберет ИП на УСН

Как я писала выше, предприниматель сам платит взносы на пенсионное и медицинское страхование. А вот ИП на упрощенке 6% может зачесть эти взносы при уплате налогов.

Но наш ИП уже оплатил страховые взносы 32 385 рублей, поэтому 15 000 рублей платить не придется. Согласитесь, хорошее положение Налогового Кодекса? При этом, если у ИП нет работников, то страховыми взносами он может покрыть все 100% налогов. Если же у предпринимателя есть наёмные работники, то снизить налог можно не больше, чем на 50%

А что мне будет, если не платить?

На минуту представим, что факт сокрытия вашего дохода раскрыт. Выдохнем и посчитаем. Допустим, за последние 3 года вы заработали 2 миллиона рублей. Тогда придется оплатить:

Административный штраф | от 500 до 2 000 рублей |

13 % от всех доходов за 3 года | 260 000 рублей |

Пеню за просрочку — 1/300 ставки рефинансирования ЦБ РФ за каждый день неуплаты налога | 57 971 рубль |

Штраф за умышленную неуплату налога — 40% от всей суммы налога | 104 000 рублей |

Штраф за непредставление налоговой декларации - от 5 до 30% от суммы налога за каждый год неуплаты | от 13 000 до 78 000 рублей |

ИТОГО: | минимум 435 471 рублей |

Не забываем и о статье 198 в Уголовном Кодексе РФ. Если вы не уплатили налогов на общую сумму более 900 000 рублей, то вы в зоне риска. Важно, чтобы эти 900 000 рублей составили больше 10% от всей суммы неуплаченного налога. Имейте в виду, что в расчет берутся три последних года. Если вас поймают, то на первый раз простят — если выплатите всю-всю задолженность и штрафы.

Есть еще одна причина работать открыто. 28 сентября 2018 года вступили в силу поправки в законы о банках и национальной платежной системе. Теперь, если банк расценит чью-то операцию по карте как подозрительную, он вправе заблокировать ее на несколько дней до уточнения оснований перевода и предоставления документов. Если работаете без договора и предоставлять в банк нечего, перевод будет отозван.

А теперь вкратце для тех, кто так и не решил, что ему делать:

Зарабатываете фрилансом редко и мало? Спите беспокойно или подавайте 3-НДФЛ самостоятельно.

Зарабатываете регулярно и не хотите заморачиваться с подачей 3-НДФЛ? Заключайте договор с заказчиком, тогда налоги и взносы заплатит он.

Хотите зарабатывать часто, много и работать с крупными компаниями? Оформляйте ИП, но будьте готовы к большей ответственности, бумажной волоките и самостоятельной подаче всей отчетности.

Какой бы путь вы ни выбрали, теперь вы во всеоружии — битва с налоговой будет за вами. Вам останется лишь из раза в раз побеждать собственных заказчиков. Удачи, ха-ха!

Дарья Веркашанцева,

работает по трудовому

и не парится

| Людмила Разумова Редактор Практикующий юрист с 2006 года |